Informe de previsiones de divisas G10

Analizamos cómo las divisas del G10 han reaccionado ante la pandemia, el resumen de las principales medidas de estímulo introducidas, el impacto en los datos macroeconómicos y nuestras perspectivas sobre las divisas hasta finales de 2021.

Análisis del Mercado de Divisas

La actividad en los mercados financieros mundiales ha estado marcada durante las últimas semanas por la pandemia de COVID-19.La irrupción del coronavirus y su rápida propagación ha obligado a las autoridades a establecer medidas de contención estrictas y sin precedentes para limitar la pérdida de vidas humanas. Estas medidas, lanzadas junto a importantes estímulos económicos y fiscales que los diferentes bancos centrales y gobiernos han puesto en marcha, han creado un entorno volátil e impredecible en el mercado de divisas.A continuación analizamos cómo las divisas del G10 han reaccionado ante la pandemia, el resumen de las principales medidas de estímulo introducidas, el impacto en los datos macroeconómicos y nuestras perspectivas sobre las divisas hasta finales de 2021. La Reserva Federal ha flexibilizado en gran medida la política monetaria en varias ocasiones desde el comienzo de la crisis. El Banco Central bajo rebajó radicalmente los tipos de interés de los fondos federales en un total de 150 puntos básicos, situándolos en el rango de 0-0,25% y regresando al nivel en el que se encontraban los tipos tras de la crisis financiera en 2008/09. También ha lanzado otras medidas de estímulo, entre las que se incluyen:

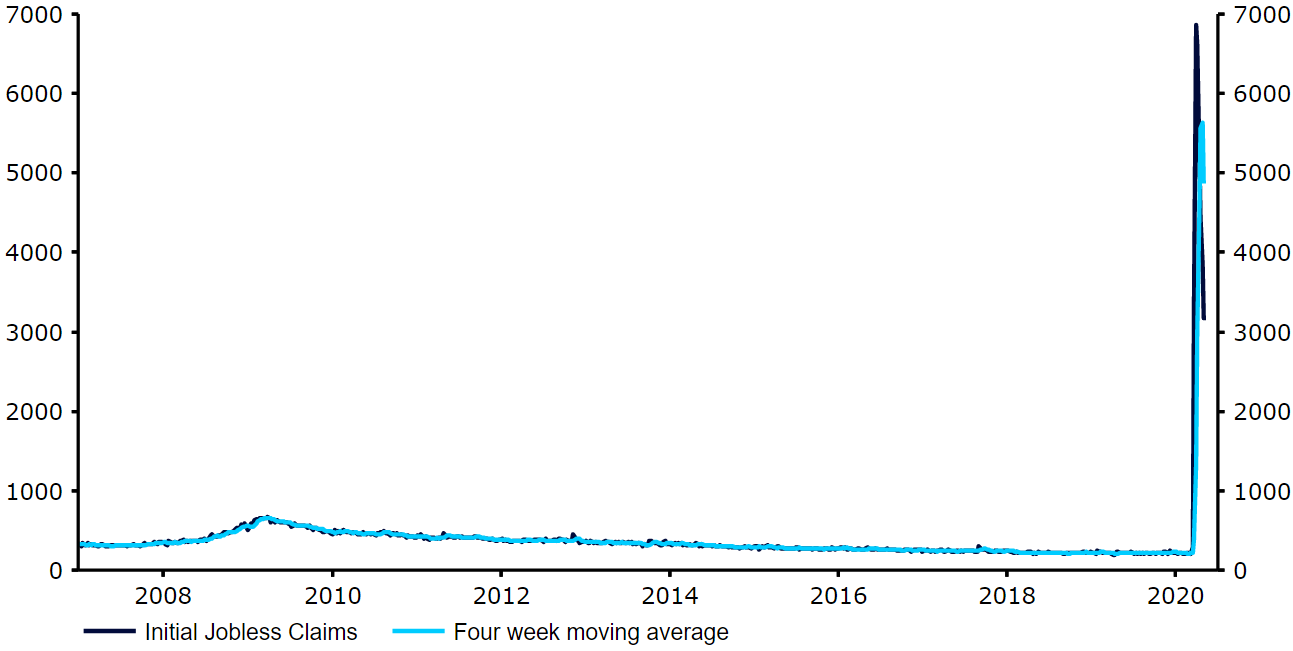

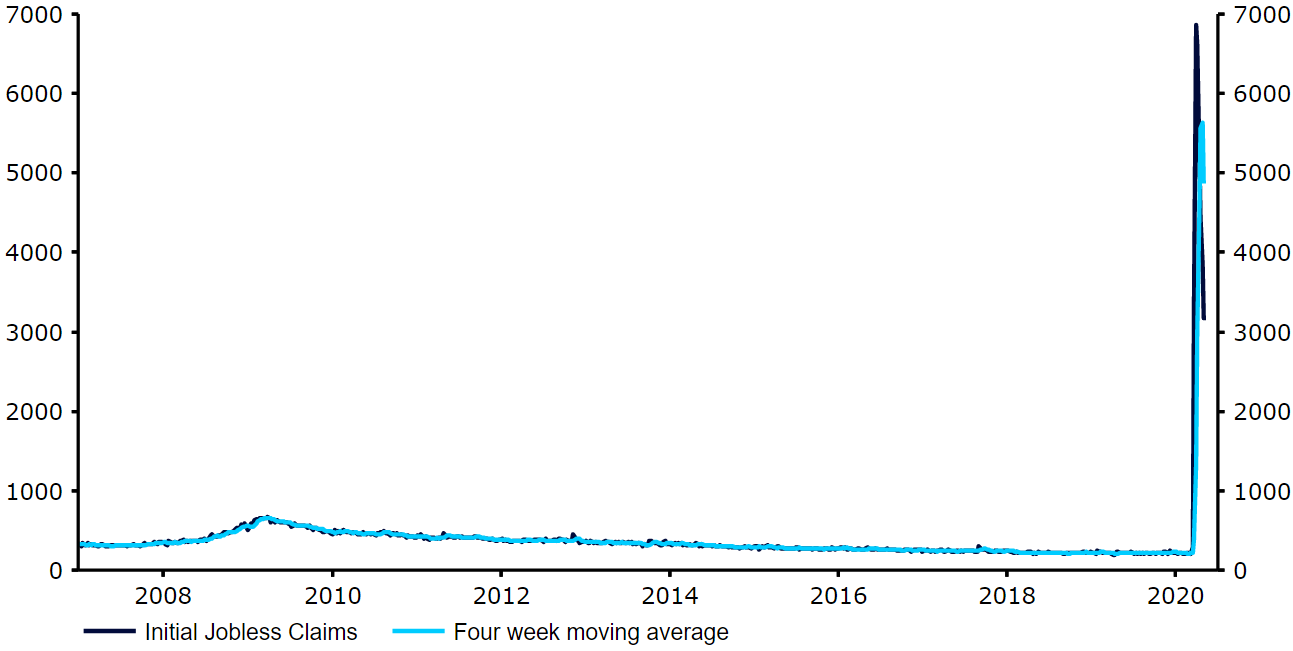

La Reserva Federal ha flexibilizado en gran medida la política monetaria en varias ocasiones desde el comienzo de la crisis. El Banco Central bajo rebajó radicalmente los tipos de interés de los fondos federales en un total de 150 puntos básicos, situándolos en el rango de 0-0,25% y regresando al nivel en el que se encontraban los tipos tras de la crisis financiera en 2008/09. También ha lanzado otras medidas de estímulo, entre las que se incluyen: El número de solicitudes iniciales de subsidio por desempleo también ha mostrado la gravedad del impacto en el mercado laboral de EE.UU., que han sumado más de 30 millones de nuevos desempleados desde el comienzo de la crisis -lo que equivale a más del 20% de la fuerza laboral total-. Para poner esta cifra en contexto, el pico semanal de 6,9 millones de solicitudes fue más de diez veces superior a cualquier nivel alcanzado durante la crisis financiera de 2008/09 (gráfico 2). Creemos que la tasa de desempleo real de Estados Unidos supera ahora mismo el 20%, lo que supondría el nivel más alto desde principios de la década de 1930.Una gran recesión tanto en EE.UU. como a nivel global es inevitable. Dicho esto, seguimos esperando que la economía mundial viva una gran recuperación una vez que lo peor haya pasado y las medidas de contención se vayan levantando gradualmente. A diferencia de lo ocurrido en 2008/09, previo a la pandemia los mercados financieros no tenían problemas sistémicos que fueran a lastrarlos a años de estancamiento, y la respuesta que está dando el país debería impedir que la recesión desemboque en una cascada de bancarrotas. Sin embargo, más que una recuperación en forma de ‘V’ -que indicaría que la actividad vuelve de golpe a la normalidad-, esperamos que esta siga una senda en forma de ‘U’.En el plazo inmediato, es posible que el dólar continúe como el valor refugio preferido si los próximos datos que se publiquen apuntan a que la recesión mundial será peor de lo previsto. Sin embargo, seguimos contemplando un dólar más débil a largo plazo. Como ya se ha mencionado, creemos que la debilidad de los planes de retención de empleo en Estados Unidos (en comparación con los de la mayoría de los países desarrollados) llevará a un aumento algo más pronunciado del desempleo en el país americano. Esto daría lugar a que la economía estadounidense tarde más en recuperarse que la mayoría de las demás naciones desarrolladas, en detrimento del dólar estadounidense. La relajación de los flujos de valores refugio una vez que lo peor de la recesión haya pasado también funcionaría en contra del dólar.(Volver al inicio)

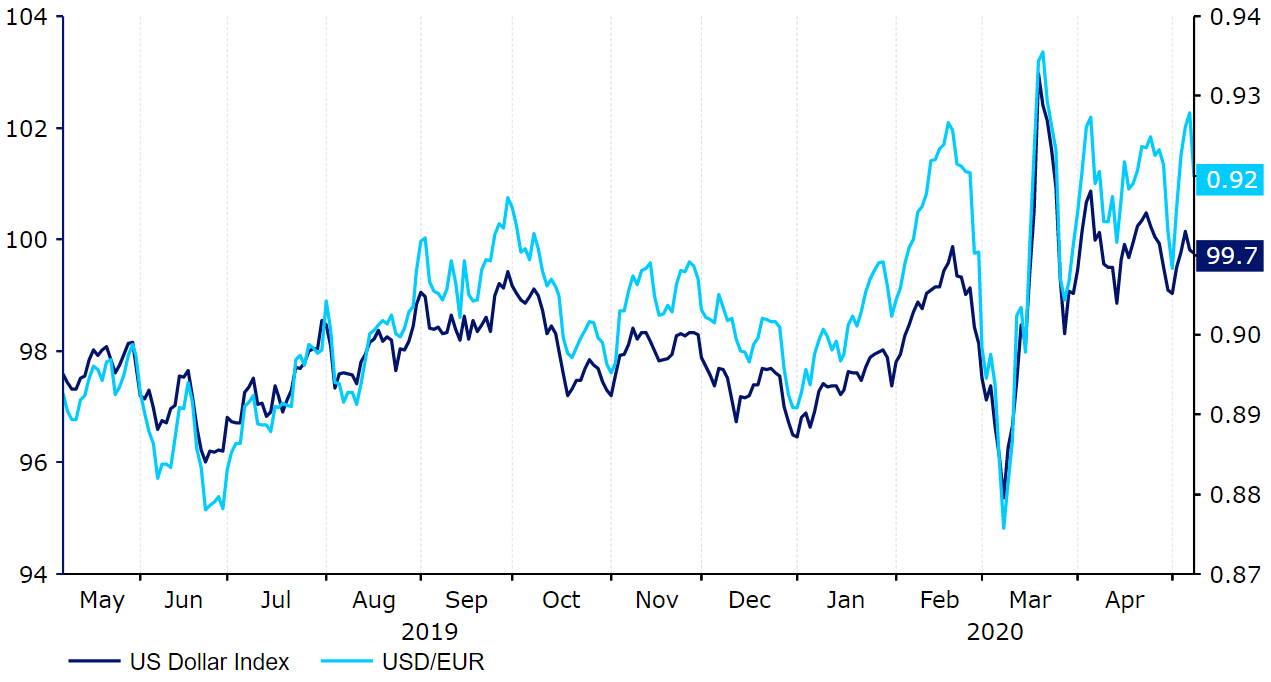

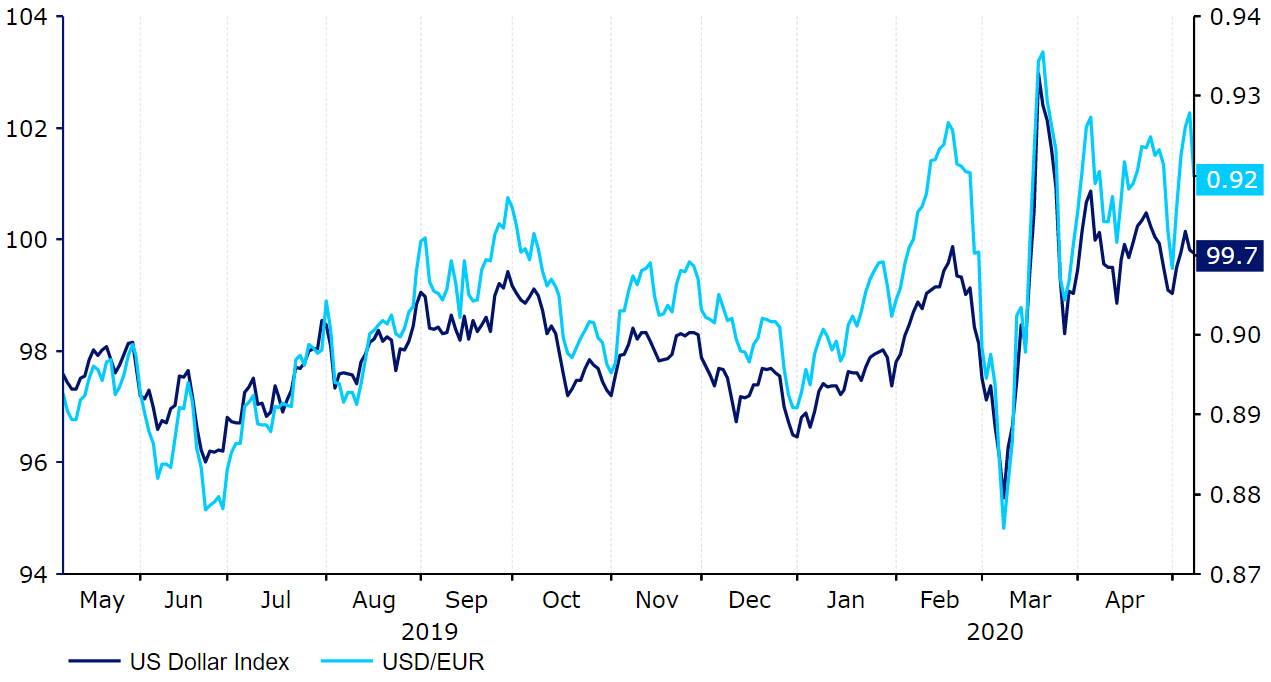

El número de solicitudes iniciales de subsidio por desempleo también ha mostrado la gravedad del impacto en el mercado laboral de EE.UU., que han sumado más de 30 millones de nuevos desempleados desde el comienzo de la crisis -lo que equivale a más del 20% de la fuerza laboral total-. Para poner esta cifra en contexto, el pico semanal de 6,9 millones de solicitudes fue más de diez veces superior a cualquier nivel alcanzado durante la crisis financiera de 2008/09 (gráfico 2). Creemos que la tasa de desempleo real de Estados Unidos supera ahora mismo el 20%, lo que supondría el nivel más alto desde principios de la década de 1930.Una gran recesión tanto en EE.UU. como a nivel global es inevitable. Dicho esto, seguimos esperando que la economía mundial viva una gran recuperación una vez que lo peor haya pasado y las medidas de contención se vayan levantando gradualmente. A diferencia de lo ocurrido en 2008/09, previo a la pandemia los mercados financieros no tenían problemas sistémicos que fueran a lastrarlos a años de estancamiento, y la respuesta que está dando el país debería impedir que la recesión desemboque en una cascada de bancarrotas. Sin embargo, más que una recuperación en forma de ‘V’ -que indicaría que la actividad vuelve de golpe a la normalidad-, esperamos que esta siga una senda en forma de ‘U’.En el plazo inmediato, es posible que el dólar continúe como el valor refugio preferido si los próximos datos que se publiquen apuntan a que la recesión mundial será peor de lo previsto. Sin embargo, seguimos contemplando un dólar más débil a largo plazo. Como ya se ha mencionado, creemos que la debilidad de los planes de retención de empleo en Estados Unidos (en comparación con los de la mayoría de los países desarrollados) llevará a un aumento algo más pronunciado del desempleo en el país americano. Esto daría lugar a que la economía estadounidense tarde más en recuperarse que la mayoría de las demás naciones desarrolladas, en detrimento del dólar estadounidense. La relajación de los flujos de valores refugio una vez que lo peor de la recesión haya pasado también funcionaría en contra del dólar.(Volver al inicio) La moneda común experimentó una importante subida entre finales de febrero y principios de marzo, cuando el mercado comenzó a apostar por que los bancos centrales comenzaran a aplicar fuertes recortes en los tipos de interés. Ante el amplio margen de la Reserva Federal para reducir los tipos (y frente al escaso espacio de maniobra del Banco Central Europeo), los inversores vendieron sus activos en dólares y se dirigieron al euro. Pero con la bajada de los tipos a cero en EE.UU., este razonamiento para la escalada del EUR/USD ha desaparecido, con la moneda común cayendo desde el 1,15 el pasado 9 de marzo hasta el 1,065 diez días después (gráfico 4).Sin embargo, el par se ha estabilizado desde entonces. Esto se debe en gran parte a la contracción del dólar y a la importante disminución de nuevos contagios en Europa.

La moneda común experimentó una importante subida entre finales de febrero y principios de marzo, cuando el mercado comenzó a apostar por que los bancos centrales comenzaran a aplicar fuertes recortes en los tipos de interés. Ante el amplio margen de la Reserva Federal para reducir los tipos (y frente al escaso espacio de maniobra del Banco Central Europeo), los inversores vendieron sus activos en dólares y se dirigieron al euro. Pero con la bajada de los tipos a cero en EE.UU., este razonamiento para la escalada del EUR/USD ha desaparecido, con la moneda común cayendo desde el 1,15 el pasado 9 de marzo hasta el 1,065 diez días después (gráfico 4).Sin embargo, el par se ha estabilizado desde entonces. Esto se debe en gran parte a la contracción del dólar y a la importante disminución de nuevos contagios en Europa.

- Dólar Estadounidense

- Euro EUR

- Libra Esterlina

- Yen Japonés

- Franco Suizo

- Dólar Australiano

- Dólar Neozelandés

- Dólar Canadiense

- Corona Sueca

- Corona Noruega

Dólar Estadounidense USD

En momentos de tensión e incertidumbre el instinto básico es ampararse en la seguridad del dólar estadounidense; durante esta crisis no ha sido diferente. Durante las dos semanas de pánico que el mercado vivió tras el 10 de marzo, el dólar se apreció notablemente frente a prácticamente todas las demás divisas del mundo. Las de los mercados emergentes se vieron muy afectadas, al igual que la mayoría de monedas cuyas economías dependen en gran medida de las commodities y/o están supeditadas a la demanda externa. La severidad de las medidas de contención y el número de casos confirmados del virus también han influido.La explicación por la que creemos que el dólar estadounidense ha salido favorecido durante el punto álgido de la pandemia es la siguiente:- El dólar es la moneda con mayor liquidez del mundo y, por lo tanto, actúa como el refugio preferido en momentos de gran tensión en los mercados, como la actual crisis.

- La economía estadounidense es menos dependiente de la demanda externa que la mayoría de los países desarrollados, especialmente que los europeos.

- Durante las primeras semanas de la pandemia la propagación del virus fue, comparativamente, menos intensa en Estados Unidos que en Europa y Asia. Sin embargo, ahora ya no es así, por lo que el actual retroceso del dólar podría atribuirse, en parte, a esta evolución.

La Reserva Federal ha flexibilizado en gran medida la política monetaria en varias ocasiones desde el comienzo de la crisis. El Banco Central bajo rebajó radicalmente los tipos de interés de los fondos federales en un total de 150 puntos básicos, situándolos en el rango de 0-0,25% y regresando al nivel en el que se encontraban los tipos tras de la crisis financiera en 2008/09. También ha lanzado otras medidas de estímulo, entre las que se incluyen:

La Reserva Federal ha flexibilizado en gran medida la política monetaria en varias ocasiones desde el comienzo de la crisis. El Banco Central bajo rebajó radicalmente los tipos de interés de los fondos federales en un total de 150 puntos básicos, situándolos en el rango de 0-0,25% y regresando al nivel en el que se encontraban los tipos tras de la crisis financiera en 2008/09. También ha lanzado otras medidas de estímulo, entre las que se incluyen:- El relanzamiento de su programa de Quantitative Easing. Aunque inicialmente se anunció con una cuantía de 700.000 millones de dólares, la Reserva Federal se ha comprometido a adquirir una cantidad ilimitada de bonos del Tesoro para apoyar a los mercados financieros y la economía.

- Líneas de créditoque conllevarán la compra por parte de la Fed de bonos de grandes empresas y de valores respaldados por hipotecas (ABS) -además de la compra de bonos del Tesoro vistos anteriormente-. Esto debería proporcionar liquidez y mejorar la disponibilidad de crédito para los hogares y las empresas estadounidenses.

El número de solicitudes iniciales de subsidio por desempleo también ha mostrado la gravedad del impacto en el mercado laboral de EE.UU., que han sumado más de 30 millones de nuevos desempleados desde el comienzo de la crisis -lo que equivale a más del 20% de la fuerza laboral total-. Para poner esta cifra en contexto, el pico semanal de 6,9 millones de solicitudes fue más de diez veces superior a cualquier nivel alcanzado durante la crisis financiera de 2008/09 (gráfico 2). Creemos que la tasa de desempleo real de Estados Unidos supera ahora mismo el 20%, lo que supondría el nivel más alto desde principios de la década de 1930.Una gran recesión tanto en EE.UU. como a nivel global es inevitable. Dicho esto, seguimos esperando que la economía mundial viva una gran recuperación una vez que lo peor haya pasado y las medidas de contención se vayan levantando gradualmente. A diferencia de lo ocurrido en 2008/09, previo a la pandemia los mercados financieros no tenían problemas sistémicos que fueran a lastrarlos a años de estancamiento, y la respuesta que está dando el país debería impedir que la recesión desemboque en una cascada de bancarrotas. Sin embargo, más que una recuperación en forma de ‘V’ -que indicaría que la actividad vuelve de golpe a la normalidad-, esperamos que esta siga una senda en forma de ‘U’.En el plazo inmediato, es posible que el dólar continúe como el valor refugio preferido si los próximos datos que se publiquen apuntan a que la recesión mundial será peor de lo previsto. Sin embargo, seguimos contemplando un dólar más débil a largo plazo. Como ya se ha mencionado, creemos que la debilidad de los planes de retención de empleo en Estados Unidos (en comparación con los de la mayoría de los países desarrollados) llevará a un aumento algo más pronunciado del desempleo en el país americano. Esto daría lugar a que la economía estadounidense tarde más en recuperarse que la mayoría de las demás naciones desarrolladas, en detrimento del dólar estadounidense. La relajación de los flujos de valores refugio una vez que lo peor de la recesión haya pasado también funcionaría en contra del dólar.(Volver al inicio)

El número de solicitudes iniciales de subsidio por desempleo también ha mostrado la gravedad del impacto en el mercado laboral de EE.UU., que han sumado más de 30 millones de nuevos desempleados desde el comienzo de la crisis -lo que equivale a más del 20% de la fuerza laboral total-. Para poner esta cifra en contexto, el pico semanal de 6,9 millones de solicitudes fue más de diez veces superior a cualquier nivel alcanzado durante la crisis financiera de 2008/09 (gráfico 2). Creemos que la tasa de desempleo real de Estados Unidos supera ahora mismo el 20%, lo que supondría el nivel más alto desde principios de la década de 1930.Una gran recesión tanto en EE.UU. como a nivel global es inevitable. Dicho esto, seguimos esperando que la economía mundial viva una gran recuperación una vez que lo peor haya pasado y las medidas de contención se vayan levantando gradualmente. A diferencia de lo ocurrido en 2008/09, previo a la pandemia los mercados financieros no tenían problemas sistémicos que fueran a lastrarlos a años de estancamiento, y la respuesta que está dando el país debería impedir que la recesión desemboque en una cascada de bancarrotas. Sin embargo, más que una recuperación en forma de ‘V’ -que indicaría que la actividad vuelve de golpe a la normalidad-, esperamos que esta siga una senda en forma de ‘U’.En el plazo inmediato, es posible que el dólar continúe como el valor refugio preferido si los próximos datos que se publiquen apuntan a que la recesión mundial será peor de lo previsto. Sin embargo, seguimos contemplando un dólar más débil a largo plazo. Como ya se ha mencionado, creemos que la debilidad de los planes de retención de empleo en Estados Unidos (en comparación con los de la mayoría de los países desarrollados) llevará a un aumento algo más pronunciado del desempleo en el país americano. Esto daría lugar a que la economía estadounidense tarde más en recuperarse que la mayoría de las demás naciones desarrolladas, en detrimento del dólar estadounidense. La relajación de los flujos de valores refugio una vez que lo peor de la recesión haya pasado también funcionaría en contra del dólar.(Volver al inicio)Euro EUR

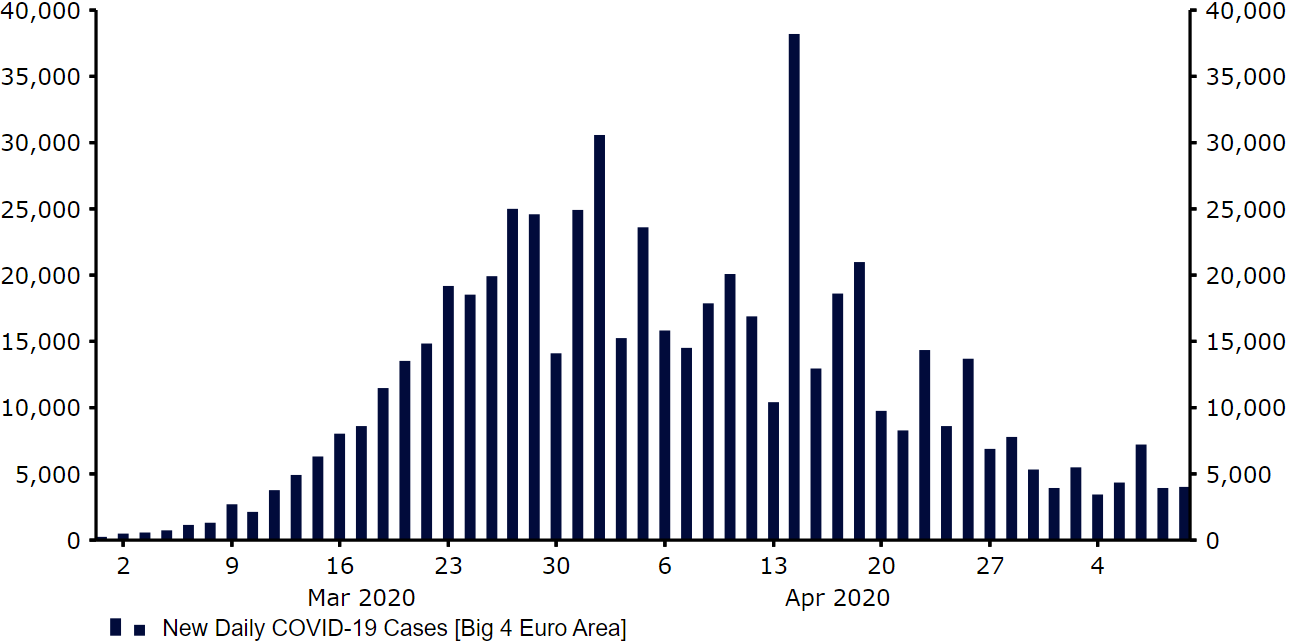

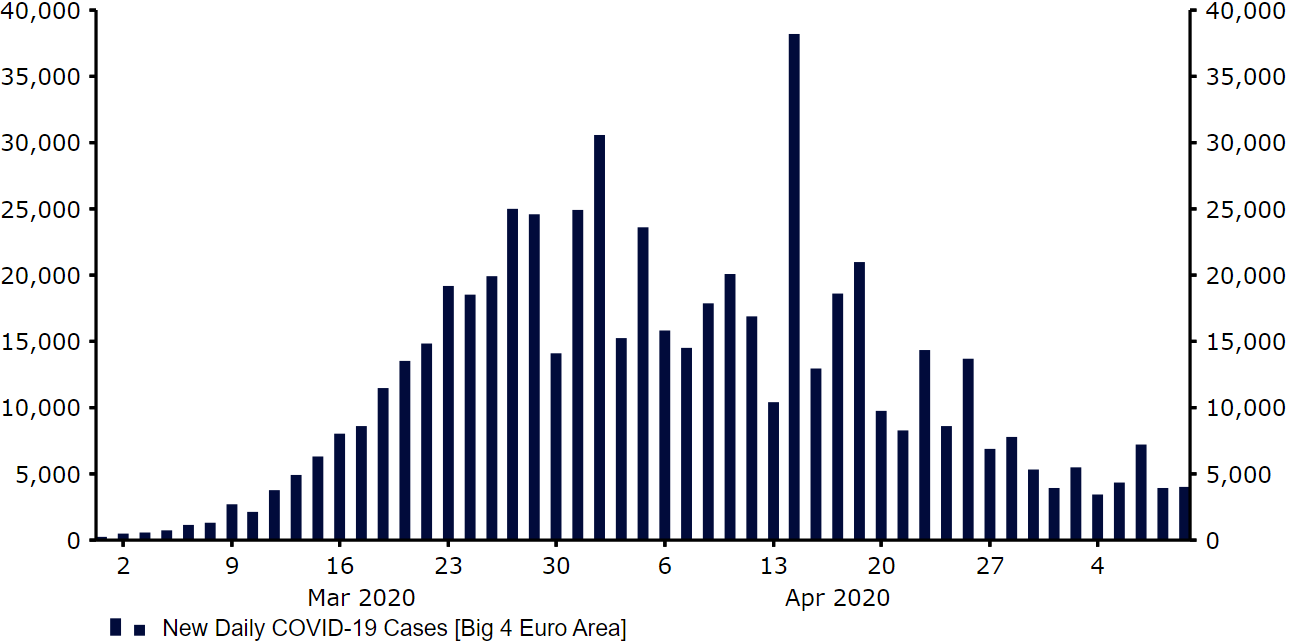

Europa ha sido una de las zonas más afectadas del mundo por la pandemia, aunque el número diario de nuevos contagiados ha disminuido considerablemente tras alcanzar el pico.Desde el comienzo de la crisis sanitaria se han aplicado en casi toda Europa -y en diversos grados- medidas estrictas de confinamiento destinadas a frenar la propagación del virus. Sin embargo, la importante reducción durante este último mes del número diario de casos de nuevos contagios ha permitido a los diferentes gobiernos comenzar la desescalada de muchas de estas medidas o elaborar planes para su eliminación.Gráfico 3: Casos confirmados de COVID-19 [España, Italia, Francia y Alemania] (26/02 - 10/05) La moneda común experimentó una importante subida entre finales de febrero y principios de marzo, cuando el mercado comenzó a apostar por que los bancos centrales comenzaran a aplicar fuertes recortes en los tipos de interés. Ante el amplio margen de la Reserva Federal para reducir los tipos (y frente al escaso espacio de maniobra del Banco Central Europeo), los inversores vendieron sus activos en dólares y se dirigieron al euro. Pero con la bajada de los tipos a cero en EE.UU., este razonamiento para la escalada del EUR/USD ha desaparecido, con la moneda común cayendo desde el 1,15 el pasado 9 de marzo hasta el 1,065 diez días después (gráfico 4).Sin embargo, el par se ha estabilizado desde entonces. Esto se debe en gran parte a la contracción del dólar y a la importante disminución de nuevos contagios en Europa.

La moneda común experimentó una importante subida entre finales de febrero y principios de marzo, cuando el mercado comenzó a apostar por que los bancos centrales comenzaran a aplicar fuertes recortes en los tipos de interés. Ante el amplio margen de la Reserva Federal para reducir los tipos (y frente al escaso espacio de maniobra del Banco Central Europeo), los inversores vendieron sus activos en dólares y se dirigieron al euro. Pero con la bajada de los tipos a cero en EE.UU., este razonamiento para la escalada del EUR/USD ha desaparecido, con la moneda común cayendo desde el 1,15 el pasado 9 de marzo hasta el 1,065 diez días después (gráfico 4).Sin embargo, el par se ha estabilizado desde entonces. Esto se debe en gran parte a la contracción del dólar y a la importante disminución de nuevos contagios en Europa.